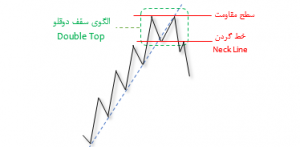

الگوی سقف دوقلو

الگوی سقف دوقلو یک الگوی بازگشتی نزولی یا Bearish Reversal است. این الگو در انتهای روند صعودی تشکیل شده و میتواند باعث منفی شدن بازار بشود. نامهای متنوعی برای این الگو وجود دارد که بعنوان مثال میتوان به نامهایی مانند سقف دوقلو، سقف دوگانه، سقف مضاعف، دوقلوی سقف، الگوی M، دوگانهی سقف و غیره اشاره کرد.

الگوی سقف دوقلو از دو قله همسطح، مشابه، متوالی، هماندازه و مجاور بهم تشکیل میشود. این قلههای همسطح درواقع اصابت قیمت را به یک سطح مقاومت مستحکم نشان میدهند. قلهها باید هردو ماژور و اصلی بوده و نوک آنها تقریبا با یکدیگر هم ارتفاع باشد. اندازه قلهها چه به لحاظ ارتفاع عمودی و چه به لحاظ تعداد کندل، نباید بایکدیگر تفاوت خیلی زیادی داشته باشد.

در یک بازار صعودی انتظار داریم سقفها و کفها مرتبا بالاتر بیایند. بنابراین اولین باری که معاملهگران دچار شک و تردید میشوند هنگامی است که ناتوانی قیمت را برای تولید سقف بالاتر مشاهده میکنند. سپس هنگامیکه بازار در آخرین نزول، کف قبلیاش را از دست میدهد، شک معاملهگران تبدیل به یقین گشته و از به پایان رسیدن روند صعودی مطمئن میشوند. فروش جمعی معاملهگران در این شرایط منجر به افزایش فشار نزولی سنگینی میشود که روند نزولی جدید و قدرتمندی را آغاز میکند.

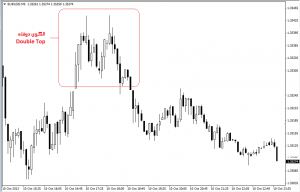

معمولا به قله ها در این الگو Head یا «سر» میگویند. به همین دلیل یکی دیگر از نامهای متنوع این الگو «الگوی دو سر» یا Double Heads است. به درهای که در وسط الگو جای دارد اصطلاحا خط گردن یا Neck Line میگوییم. این خط در واقع آخرین سطح حمایت و آخرین کفِ دست نخوردهی بازار را نشان میدهد. سیگنال فروش دقیقا پس از شکسته شدن خط گردن به وقوع خواهد پیوست. در تصویر زیر میتوانید تشکیل الگوی سقف دوقلو را بر روی نمودار زوج ارز یورودلار در تایم فریم پنج دقیقه مشاهده نمایید.

پس از شکسته شدن خط گردن معمولا شاهد ریزش قیمت خواهیم بود. این نزول ممکن است بلافاصله ویا متعاقب بوسه وداع به خط گردن، رخ بدهد. شکسته شدن خط گردن در بازارهای دوطرفه، معمولا با افزایش حجم معاملاتی همراه میشود. سرعت گامهای حرکت قیمت نیز هنگام شکسته شدن خط گردن تندتر خواهد شد. همین امر موجب میشود شیب نزولی نمودار در آخرین حمله به سمت خط گردن بیشتر از شیب آخرین صعود باشد. اغلب بازیگران اصلی در همان قله نخست از بازار خارج شده اند بنابراین حجم معاملاتی در قله دوم به مراتب کمتر از قله اول است.

ممکن است قله ها دقیقا با همدیگر همسطح نباشند و معمولا تفاوت جزیی بین ارتفاع قلهها توسط تحلیلگران مورد اغماض قرار میگیرد. در بازار بورس که عموم معاملهگران اغلب از تایمفریم روزانه در معاملات خود استفاده میکنند، فاصله زمانی بین قلهها معمولا دو الی شش هفته به طول میانجامد. اختلاف ارتفاع عمودی قلهها نیز اگر بین ۲ تا ۵ درصد باشد مورد پذیرش تحلیلگران قرار میگیرد.

الگوی دوقله قرار است روند صعودی را بطور کامل معکوس نماید بنابراین بین اندازه این الگو با اندازه روندصعودی، باید یک تناسب معقول وجود داشته باشد، به اینصورت است که اندازه الگوی دوقله باید حدودا ۲۰ الی ۲۵ درصد اندازه روند صعودی قبلی باشد. بنابراین از الگوهای دوقله که بیش از حد کوچک ویا بیش از حد بزرگ باشند نمیتوان انتظار داشت که نقش بازگشتی خود را به خوبی ایفا نمایند.

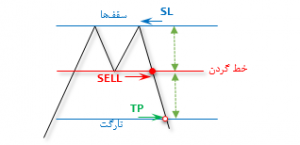

قانون الگوی سقف دوقلو

هنگامیکه خط گردن به سمت پایین شکسته شود، روند صعودی کاملا معکوس گشته و تبدیل به روند نزولی خواهد شد. در اینصورت انتظار داریم قیمت حداقل به اندازه فاصله قله ها تا خط گردن، به نزول خودش به سمت پایین ادامه دهد. هرچند که این صرفا کمترین تارگت مورد انتظار است و معمولا حرکت نزولی قیمت بسیار بیشتر از این نیز ادامه خواهد یافت.

نقض شدن الگوی سقف دوقلو

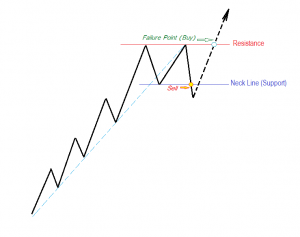

همانطور که قبلا گفته شد کلیه قواعد و قوانین تحلیل تکنیکال صرفا جنبه آماری داشته و هیچ قانون کاملا ایده آل و صددرصد در مارکت وجود ندارد. الگوی دوقله نیز از این قاعده مستثنی نیست و ممکن است در برخی مواقع نقض گشته و نتواند عملکرد مورد انتظار را به درستی انجام دهد. نقطه نقض شدن الگوی سقف دوقلو اندکی بالاتر از سطح «سر ها» قرار دارد. اگر قیمت پس از شکستن خط گردن، ویا حتی قبل از آن، به جای آنکه نزول کند، شروع به صعود نموده و سطح مقاومت متشکل از قلهها را به سمت بالا بشکند، در اینصورت الگوی سقف دوقلو بطور کامل نقض یا اصطلاحا Fail خواهد شد.

نکته مهم این است که الگوی سقف دوقلو ذاتا یک الگوی بازگشتی نزولی است اما درصورتیکه این الگو Fail بشود نقش آن کاملا معکوس گشته و تبدیل به یک الگوی ادامه دهندهی صعودی بسیار قدرتمند خواهد شد، به حدی قدرتمند که حتی یک سیگنال خرید اندکی بالاتر از سطح قلهها صادر خواهد شد. در بازارهای دوطرفه نیز باید حدضرر معامله Sell را اندکی بالاتر از سطح قلهها قرار بدهید

الگوی کف دوقلو

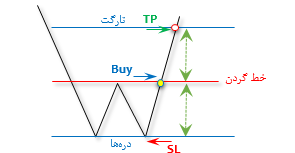

الگوی کف دوقلو یا الگوی «دو دره» یک الگوی بازگشتی صعودی یا Bullish Reversal است که در انتهای روند نزولی تشکیل گشته و میتواند باعث مثبت شدن بازار بشود. تمام نکاتی که درخصوص الگوی سقف دوقلو بیان کردیم عینا درباره الگوی کف دوقلو نیز صادق هستند با این تفاوت که الگوی کف دوقلو میتواند در بازارهای یکطرفه مانند بورس ایران برای ورود به بازار نیز مورد استفاده قرار گیرد و جذابیت آن برای بورسبازان ایرانی به مراتب بیشتر از الگوی دوقله است. در تصویر زیر میتوانید تشکیل الگوی کف دوقلو را بر روی نمودار ین ژاپن(usdjpy) مشاهده نمایید

الگوی کف دوقلو را با اسامی دیگری نیز مانند کف دوگانه، الگوی دو دره، دوگانهی کف، الگوی W و غیره میخوانند. به لحاظ روانشناسیِ بازار، الگوی کف دوقلو هنگامی به وقوع میپیوندد که فروشندهها پس از یک دوره تسلط کامل بر بازار، سرانجام به محدودهای میرسند که علیرغم تمام تلاششان نمیتوانند آخرین کف را بسمت پایین بشکنند. از سوی دیگر خریداران تازهنفس موفق به شکستن آخرین سقف بسمت بالا میشوند و این موجب تقویت اعتماد به نفس خریداران و آغاز فاز تازهای از حرکات صعودی خواهد شد. در الگوی کف دوقلو نیز مانند الگوی سقف دوقلو، انتظار داریم پس از شکسته شدن خط گردن، قیمت بتواند حداقل به اندازه فاصله درهها از خط گردن، به صعود خود به سمت بالا ادامه دهد.

در بازار بورس ایران باید فاصله عمودی درهها از خط گردن حداقل به اندازه ده درصد باشد. ممکن است کف اول و دوم با یکدیگر اختلاف ارتفاع جزیی، حداکثر به اندازه ۲ الی ۵ درصد، داشته باشند و این تفاوت اندک از دید اکثر تحلیلگران قابل قبول تلقی میشود. دره ها به لحاظ زمانی میتوانند فاصلهای بین ۲ تا ۶ هفته از یکدیگر داشته باشند. شیب آخرین صعود بیشتر از آخرین نزول است. همچنین حجم معاملاتی در دره دوم قاعدتا کمتر از دره نخست است که به معنی کاهش قدرت روند نزولی و خروج اکثر فروشندگان و بازیگران اصلی در همان دره نخست میباشد. این نکته را اندیکاتورها نیز بصورت وقوع دیورژانس بر روی درهها نمایش میدهند.

پس از شکسته شدن خط گردن میتوانید اقدام به خرید کنید اما عجله نکنید و ابتدا منتظر بمانید تا از معتبر بودن شکست مطمئن شوید. به این منظور باید قیمت بتواند حداقل به اندازه ۳ الی ۴ درصد از خط گردن عبور نموده و دست کم برای یک روز معاملاتی مثبت در بالای خط گردن، تثبیت بشود. برای انتخاب حدضرر از درهها بعنوان یک سطح حمایت مطمئن استفاده کنید. بسیاری از نوآموزان به اشتباه حدضرر خود را بر روی خط گردن انتخاب میکنند، درست است که قاعدتا انتظار شکست مجدد خط گردن را نداریم اما این کار توصیه نمیشود زیرا احتمال اینکه حدضرر در این حالت به اشتباه زده شود بسیار زیاد است. انتخاب حدضرر اندکی پایینتر از سطح درهها گزینه به مراتب کمریسکتری خواهد بود. برای انتخاب حد سود نیز کافی است فاصله درهها از خط گردن را اندازهگیری نمایید و قرینه آنرا نسبت به خط گردن، بعنوان تارگت الگو در نظر بگیرید. در صورتیکه قیمت به زیر سطح درهها نزول نماید، الگوی کف دوقلو بطور کامل Fail میگردد و یک سیگنال فروش صادر خواهد شد. در تصویر زیر مثال دیگری از تشکیل الگوی کف دوقلو را بر روی نمودار قیمت جهانی طلا در تایمفریم پانزده دقیقه مشاهده میکنید.

در تحقیقاتی که اخیرا توسط توماس بولکوفسکی انجام شده مشخص گردید که برخلاف آنچه قبلا تصور میشد، بهتر است تارگت الگوهای سقف و کف دوقلو را اندکی کوچکتر از آنچه در تحلیل تکنیکال کلاسیک توصیه میشد، انتخاب نماییم، در اینصورت میزان موفقیت آماری این الگوها به بیشترین حد ممکن خواهد رسید. این تارگتها که برمبنای آنالیزهای کامپیوتری بدست آمدهاند به ترتیب برای سقف دوقلو برابر ۷۲ درصد و برای کف دوقلو برابر ۶۶ درصدِ تارگت کلاسیک هستند. نکته جالب این است که برطبق تحقیقات بولکوفسکی، تارگت ایدهآل برای الگوی سقف دوقلو اندکی بلندتر از تارگت کف دوقلو است، احتمالا به این دلیل که مردم به هنگام سقوط بازار، شتابزدهتر عمل میکنند.