صورت زیان و سود عملیاتی و غیر عملیاتی

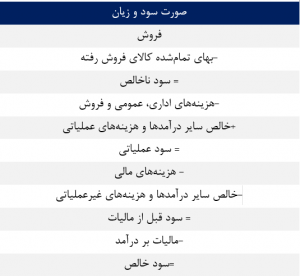

هدف هر بنگاه اقتصادی کسب سود است. برای تعیین سود باید درآمدها و هزینههای شرکت شناسایی شوند. درآمدها میتوانند به صورت فروش نقد یا نسیه به دست آیند. هزینهها، جریانهای نقدی خروجی برای تولید درآمدها هستند. هزینهها نیز میتوانند نقد یا نسیه باشند. سود از تفاضل بین درآمدها و هزینهها به دست میآید. درصورتی که حجم هزینهها بیشتر از درآمدها باشد، شرکت زیان خواهد کرد. در این مقاله هدف تفکیک سود و زیان شرکتها به دو بخش عملیاتی و غیرعملیاتی است، اما پیش از آن لازم است، اجزای صورت سود و زیان به طور مجزا معرفی گردد و نتیجه فعالیت یک شرکت را در قالب میزان درآمد، هزینه و سود یا زیان در یک دوره مشخص زمانی نمایش میدهد. اقلام این صورت مالی به شرح زیر میباشند:

بسته به ماهیت فعالیت شرکت، صورت سود و زیان میتواند اقلام متفاوتی داشته باشد. صورت سود و زیان نمای شرکت را از دید روش کسب درآمد و چگونگی صرف هزینهها نشان میدهد. در ادامه تکتک اقلام آن بررسی میشوند.

درآمد

به صورت کلی درآمد عبارت است از افزایش در حقوق صاحبان سهام به جز مواردی که به آورده آنان مربوط میشود. درواقع فروش یا درآمد، ارزش کالاها و خدمات فروش رفته شرکت را نشان میدهد. انواع درآمدها به دو گروه طبقهبندی میشوند:

- درآمدهای عملیاتی

درآمدهایی هستند که درنتیجه فعالیت شرکت در راستای اساسنامه (موضوع فعالیت هر شرکت، هنگام تأسیس به وضوح در اساسنامه شرکت قیدشده است و یا در تصمیمات مجامع تغییر میکند). و باهدف نیل به منظور خاصی که برای آن به وجود آمده است، به دست میآیند. این دسته از درآمدها با توجه به اصل تداوم فعالیت شرکت، میتوانند جنبه دائمی و پایدار داشته باشند. استمرار رشد این گروه از درآمدها میتواند نقطه قوت شرکت باشد. درواقع، کلیه درآمدهایی که شرکتها از طریق انجام “عملیات اصلی” خود کسب نمایند، درآمدهای عملیاتی شرکت میباشند.

- درآمدهای غیرعملیاتی

گروهی از درآمدهای شرکت که در قالب اهداف اساسنامه شرکت نیستند درآمدهای غیرعملیاتی نام دارند. مهمترین ویژگی این درآمدها آن است که عموماً تکرارپذیر نیستند. ناپایداراند و سود حاصل از آنها قابل برنامهریزی نیست. لازم به ذکر است که از دیدگاه حسابداری و نیز تحلیلی تفکیک این دو نوع درآمد (عملیاتی و غیرعملیاتی) بسیار اهمیت دارد که در انتها چرائی آن بررسی میگردد.

هزینهها

مفهوم کلی هزینهها عبارت است از کاهش در حقوق صاحبان سهام به جز مواردی که به ستانده آنان مربوط میشود. انواع هزینهها به شرح زیر است:

بهای تمامشده کالا

این گروه از هزینهها، هزینههایی هستند که شرکت برای تولید محصولات خودمصرف میکند. این هزینهها بهصورت مستقیم منتج به تولید گردیده و یا زمینههای لازم برای تولید را فراهم میکند. عناصر تشکیلدهنده بهای تمامشده کالا به شرح زیر میباشند:

- مواد اولیه مستقیم: مواد اولیه مستقیم بخش اصلی تولید محصول را تشکیل میدهند.

- دستمزد مستقیم تولیدی: حقوق و دستمزد پرداختی به پرسنل واحد تولید است که نتیجه عملکردشان مستقیماً منتج به تولید محصول میشود.

- سربار: سایر هزینههای تولیدی به غیر از مواد اولیه مستقیم و دستمزد را هزینههای سربار میگویند. به عنوان مثال هزینه تعمیرات و نگهداری ماشینآلات تولیدی. این گروه از هزینهها برای ادامه تولید موردنیاز هستند اما نمیتوان آنها را جز به جز به محصول خاصی تخصیص داد.

خالص سایر درآمدها و هزینههای عملیاتی

از آنجا که شرکت میتواند از فعالیتهای مختلف عملیاتی کسب درآمد نماید یا متحمل هزینه شود، منابع و هزینههای مربوط به سایر فعالیتهای عملیاتیِ متفاوت از مبالغ گزارششده در سرفصل فروش و بهای تمامشده، در این سرفصل به صورت جداگانه گزارش میشوند. “سایر هزینههای عملیاتی” در بردارنده هزینههای فروش، بازاریابی، هزینههای مالی و اداری شرکت هستند که ارتباط مستقیم با تولید شرکت ندارند اما امکان حذف آنها از سازمان هم وجود ندارد و از الزامات بقای سازمان هستند. خالص سایر درآمدها و هزینههای عملیاتی، ماحصل تفاوت سایر هزینههای عملیاتی از سایر درآمدهای عملیاتی است. «خالص سایر درآمدها و هزینههای غیرعملیاتی: شرکت میتواند از فعالیتهای غیرعملیاتی نیز کسب درآمد نماید یا متحمل هزینه شود. اینگونه مبالغ در این سرفصل نشان داده میشوند». به کلیه هزینههایی که در قالب هزینه بهای تمامشده کالا و هزینههای اداری، مالی، توزیع و فروش قرار نگیرد هزینههای غیرعملیاتی میگویند. این دسته از هزینهها دائمی نیستند و با نوع عملکرد شرکت مرتبط نیستند. خالص سایر درآمدها و هزینههای غیرعملیاتی، ماحصل تفاوت سایر هزینههای غیرعملیاتی از سایر درآمدهای غیرعملیاتی است.

هزینههای مالی

این گروه از هزینهها شامل هزینههای دریافت وام و تأمین مالی شرکت است. این هزینهها به دلیل اهمیت خاصی که دارند در طبقهبندی مستقلی آورده میشوند. بخش بزرگی از آنها شامل هزینه بهره و سایر هزینههای مرتبط با تحصیل وام است.

مالیات بر درآمد

عمده شرکتها طبق قانون باید بخشی از سود خود را به عنوان مالیات به دولت بپردازند. نرخ مالیات بسته به ماهیت کسب و کار، نوع فعالیت، چرخه عمر، نوع محصولات، رویه های حسابداری شرکتها و … متغیر خواهد بود. در ایران نرخ رایج مالیات برای شرکتهای غیر بورسی ۲۵% و برای شرکتهای بورسی ۲۲٫۵% است.

در این طبقهبندی، سعی شده است، اقلام صورت سود و زیان به تفکیک عملیاتی و غیرعملیاتی آورده شود، دلیل تفکیک فعالیتهای غیرعملیاتی از عملیاتی، شناسایی عملکرد واقعی شرکت است. در ادامه به توضیحات بیشتری از تفاوت این دو بخش میپردازیم:

همانطور که دیدیم، فعالیتهای عملیاتی و غیرعملیاتی معمولاً به شکل جداگانه در صورت سود و زیان گزارش میشوند. همه درآمدهایی که شرکتها از طریق انجام عملیات اصلی خود کسب میکنند، درآمدهای عملیاتی شرکت محسوب میشود. همچنین همه هزینههایی که در فرایند این درآمدهای عملیاتی ایجاد شوند، جزء هزینههای عملیاتی شرکت هستند. سود یا زیان، تفاوت درآمدها و هزینههاست، لذا سود و زیان عملیاتی با در نظر گرفتن درآمد و هزینه بخش عملیاتی یک شرکت و سود یا زیان غیرعملیاتی با در نظر گرفتن درآمد و هزینه بخش غیرعملیاتی یک شرکت تعریف میگردد. سود غیرعملیاتی ناشی از فعالیتهای “غیرمرتبط با موضوع اصلی” شرکت است. معمولاً سود غیرعملیاتی مربوط به سود حاصل از فروش داراییهای غیرمنقول، سود حاصل از سرمایهگذاریها و سهام، سود حاصل از اوراق مشارکت و… میباشد که ممکن است بخشی از آن غیرمستمر باشد. برای مثال یک شرکت غیرمالی میتواند سود سهام یا سود حاصل از سرمایهگذاری در دیگر شرکتها را به عنوان درآمد غیرعملیاتی شناسایی نماید.

درآمد حاصل از سرمایهگذاری و هرگونه عایدی و زیان حاصل از فروش این اوراق بهادار میتواند جزئی از روند عادی کسب و کار چنین شرکتهایی باشند. حال اگر همین مثال در شرکتی که فعالیت اصلی آن مالی است بررسی گردد، درآمد حاصل از سرمایهگذاری و درآمدهای مالی جزء فعالیتهای عملیاتی آن محسوب میشوند. لذا آنچه اهمیت پیدا میکند آن است که نمیتوان تعریف ثابتی برای عملیاتی یا غیرعملیاتی بودن یکقلم درآمدی یا هزینهای ارائه داد و این موضوع بسته به فعالیت هر شرکت تعریف میگردد.سود عملیاتی نشاندهنده باقیمانده سود بعد از محاسبه تمام هزینههای عملیاتی مربوط به واحد تجاری است. علاوه بر بهای تمامشده کالای فروش رفته، هزینههای اداری، عمومی و هزینههایی نظیر اجاره و بیمه، حمل و نقل و کرایه در محاسبه سود عملیاتی در نظر گرفته میشوند. در حقیقت تمام هزینههایی که برای حفظ فعالیت واحد تجاری “ضروری” هستند، باید در محاسبه سود عملیاتی در نظر گرفته شوند. درواقع سود عملیاتی “قابلیت سوددهی از بخش عملیاتی” یک واحد تجاری را مشخص میکند.

آنچه در تحلیل یک شرکت باید موردتوجه قرار بگیرد، آن است که سودهای عملیاتی معمولاً قابلیت اتکا و پایداری بیشتری نسبت به سودهای غیرعملیاتی دارند، لذا آنچه در یک شرکت اهمیت دارد آن است که از محل “عملیات اصلی” خود سودآور باشد، بررسی صورتهای مالی شرکتها نشان میدهد، در برخی موارد، شرکت از محل عملیات اصلی خود زیان زننده بوده و به مدد درآمدهای غیرعملیاتی همچون درآمد سرمایهگذاریها (با فرض غیرمالی بودن شرکت مدنظر) درنهایت توانسته سود خالص ایجاد کند. در بحث نسبتهای مالی سه نوع اصلی حاشیه سود ناخالص (مارجین ناخالص)، حاشیه سود عملیاتی (مارجین عملیاتی) و حاشیه سود خالص (مارجین خالص) بررسی میگردد. در مثال مذکور، حاشیه سود عملیاتی منفی بوده و حال آنکه به واسطه اضافه شدن درآمدهای سرمایهگذاری و جبران زیان در بخش غیرعملیاتی شرکت، حاشیه سود خالص مثبت است. درواقع آنچه اهمیت دارد این است که در بررسی یک شرکت تنها به سودآوری مقطع فعلی بسنده نشود و چگونگی ایجاد سود و محلهای آن به دقت آنالیز شود (تمام روندی که از مرحله فروش در صورت سود و زیان شروعشده تا رسیدن به سود خالص بررسی گردد). بدین ترتیب میتوان متوجه شد، سودآوری شرکت چقدر از محل فعالیتهای عملیاتی و چقدر از محل فعالیتهای غیرعملیاتی بوده و مهمتر از همه، چقدر در سالیان آتی “قابلیت تکرارپذیری” دارد. وجود منابع دیگر درآمدی که در این مقاله با درآمدهای غیرعملیاتی از آنها اسم بردیم نه تنها برای شرکت بد نیست، بلکه به شرط سرمایهگذاری صحیح و ایجاد جریانات نقدی ورودی مثبت، مفید نیز هست، در مثال عنوانشده شرکت از محل عملیات اصلی خود زیان زننده بود، هر شرکتی در طول عمر خود ممکن است به دلیل تغییرات برخی فاکتورها همچون نرخ فروش، تحریم، بهای تمامشده و… در مقاطعی با این شرایط روبرو شود، اما اگر زیانده بودن بخش عملیاتی شرکت در چندین سال مدام تکرار شود و سودآوری خالص نهائی شرکت بر پایه درآمدهای غیرعملیاتی بچرخد، شرکت در طولانیمدت دچار مشکل میگردد، به بیانی ساده، شرکت از فعالیت اصلی خود که به واسطه آن تأسیسشده است، توانایی “خلق ارزش” برای سهامداران خود را نخواهد داشت.