الگوهای مثلث معمولاً از الگوهای ادامهدهنده به شمار میروند؛ اما گاهی اوقات همانند الگوهای برگشتی نیز عمل میکنند. از الگوهای مثلثی میتوان به ۴ مورد با نامهای الگوی مثلث متقارن، الگوی مثلث صعودی، الگوی مثلث نزولی و الگوی مثلث انبساطی (پهن شونده) نام برد. هر نوع از این مثلثها، شکل تقریباً متفاوتی دارند و نحوه پیشبینی آنها با یکدیگر متفاوت است. در ادامه به شرح هر یک از آنها میپردازیم.

الگوی مثلث متقارن

در الگوی مثلث متقارن، شیب قیمتهای سقف و شیب قیمتهای کف به سمت یک نقطه همگرا میشوند؛ به صورتیکه شکل مثلث گونه به خود بگیرد. عدم قدرت کافی خریداران یا فروشندگان در شکلگیری یکروند مشخص، موجب شکلگیری این الگو است.

همانطور که در تصویر بالا مشاهده میکنیم خریداران و فروشندگان، هیچکدام قادر نیستند قیمت را به سمت خودشان بکشند. بهاینترتیب هر چه دوخط به هم نزدیکتر میشوند، حرکت ناگهانی بازار نزدیکتر میشود. این حرکت قابلتشخیص نیست، فقط مشخص است که حرکتی در شرف وقوع است و درنهایت یکطرف بازار تسلیم خواهد شد؛ بنابراین بهمنظور استفاده از این فرصت میتوانیم نقطه ورود به سهم را در بالای خط بالایی یا زیرخط پایینی قرار دهیم که در این صورت بازار از هر سمتی حرکتش را شروع کند ما قادر هستیم که وارد معامله شویم.

بهعنوانمثال: در تصویر پایین نقطه شروع در بالای خط بالا قرارگرفته است و زمان زیادی طول نکشیده که بازار حرکت صعودی به خود گرفته است.

الگوی مثلث صعودی

الگوی مثلث صعودی

وقتیکه یک سطح مقاومت و یک خط صعودی داشته باشیم، الگوی مثلث صعودی به وجود میآید. این الگو وقتی شکل میگیرد که خریداران قادر به سفارش گذاری از سطح مشخص نباشند. در همین راستا آنها بهمرورزمان قیمت را به بالا هدایت میکنند. به نمودار زیر دقت نمایید:

همانطور که در نمودار بالا مشاهده میکنید، خریداران بهمرورزمان قدرتمند میشوند؛ چراکه قیمت کف، روی خط روند صعودی حرکت میکند. بهاصطلاح آنقدر به سطح مقاومت فشار وارد میکنند تا اینکه یکراه گریز پیدا میشود.

حال سوال این است که بازار به چه سمتی میرود؟ آیا خریداران قادر به شکستن مقاومتی به این قدرت هستند؟

در اکثر کتابهای مربوط به تحلیل تکنیکال مشاهده میشود که در بیشتر مواقع خریداران برنده میدان هستند و مقاومت را میشکنند؛ اما با توجه به تجربیات در نظر داشته باشید که همیشه اینگونه نیست. گاهی اوقات بهقدری سطح مقاومت قوی است که خریداران قدرت کافی برای شکستن آن را ندارند. معمولاً در این شرایط مهم نیست که قیمت به چه سمتی میرود، بلکه نکته مهم این است که قیمت به هر سمتی برود، ما حرکت را خواهیم گرفت. به همین منظور سفارش خرید خود را بالای خط مقاومت قرار میدهیم.

بهعنوانمثال: در تصویر پایین خریداران، پیروز میدان شدهاند و قیمت با شیب بسیار زیاد روند صعودی در پیشگرفته است.

الگوی مثلث نزولی

الگوی مثلث نزولی

بهطور حتم الگوی مثلث نزولی نقطه مقابل الگوی مثلث صعودی است. در الگوی مثلث نزولی یک شیب نزولی در بالا و یک خط حمایت در پایین نمودار قرار دارد که ظاهراً قیمت قادر به شکست آن نخواهد بود. به تصویر زیر دقت نمایید:

طبق نمودار موجود در تصویر بالا قیمت به آهستگی در حال نزول است و این بیانگر آن است که فروشندگان کمکم قدرت را از خریداران میگیرند. در این شرایط بیشتر اوقات قیمت، خط حمایت را شکسته و به سقوط ادامه میدهد. درهرحال در بعضی مواقع خط حمایت بهقدری قوی است که قیمت به آن برخورد کرده و برمیگردد و شروع به بالا رفتن میکند.

بهعنوانمثال: در تصویر پایین قیمت خط حمایت را شکسته و در حال سقوط هست.

الگوی مثلث پهن شونده

الگوی مثلث پهن شونده

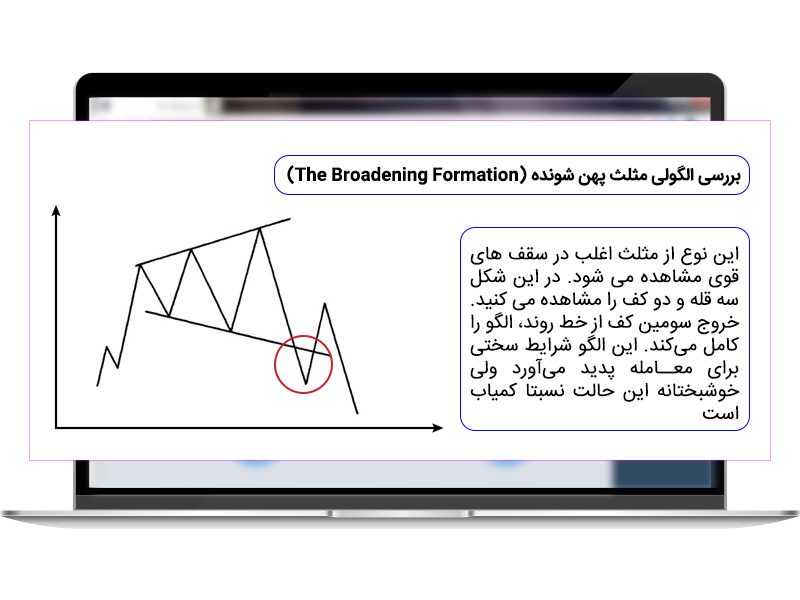

علاوه بر الگوهای یادشده تا این قسمت از مقاله، الگوی دیگری وجود دارد که در حقیقت یک حالت غیرمعمول و نسبتاً کمیاب از مثلثها است. این الگو به شکل یک مثلث واژگون یا عکس یک الگوی مثلث است. تمام الگوهای مثلثی که پیشازاین موردبررسی قرار گرفتند، متشکل از دو خط به هم نزدیک شونده و یا همگرا بودند.

الگوی پهن شونده همانطور که از اسم آن پیدا است کاملاً متضاد آنها است. همانطور که در تصویر پایین مشاهده میکنید، خطوط روند بهطور واضح از یکدیگر دور میشوند و شکلی شبیه یک مثلث درحالتوسعه و انبساط را پدید میآورند. این الگو را بلندگوی دستی نیز مینامند. الگوی حجم نیز در این الگو متفاوت است. در سایر الگوهای مثلثی هنگامیکه به رأس مثلث نزدیک میشویم، حجم کاهش پیدا میکند؛ اما در این الگو عکس این اتفاق رخ میدهد و حجم در حین گسترش بازه قیمت افزایش پیدا میکند. این وضعیت به ما نشان میدهدکه بازار غیرقابلکنترل و احساساتی است. یکی از علتهای مهم وقوع این الگو میتواند علاقهمندی بیشازحد تعداد زیادی از عموم به خرید باشد و در اغلب مواقع یک سقف قوی و بزرگ را در بازار پدید میآورد.

بررسی اهمیت حجم معاملات در الگوی مثلث در بورس

بررسی اهمیت حجم معاملات در الگوی مثلث در بورس

حجم معاملات همزمان با نوسان قیمت در مثلث و نزدیک شدن به رأس کاهش پیدا میکند. همزمان بانفوذ قیمت در خط روند، یعنی زمانی که الگو تکمیل میشود، حجم معاملات بایستی بهطور فراوان افزایش یابد. حرکت برگشتی معمولاً با فعالیت بیشتر قیمت در زمان و همراه با حجم معاملات سبکتری انجام میشود.

به دو نکته دیگر در مورد حجم معاملات باید توجه کرد.

در الگوهای برگشتی در حرکات صعودی، حجم معاملات، نقش مهمتری نسبت به حرکات نزولی دارد. به این دلیل که افزایش حجم از ضروریات ازسرگیری یکروند صعودی در تمامی الگوهای تثبیتی است. دومین نکته مهم در مورد حجم معاملات این است که اگرچه میزان حجم معاملات در طی شکلگیری الگوی مثلث کاهش مییابد، ولی بررسی دقیق حجم معاملات اغلب میتواند در مورد اینکه آیا حجم معاملات در زمان حرکات افزایشی قیمت سنگینتر است یا در زمان حرکات کاهشی قیمت راهنمای خوبی باشد. بهطور مثال در یکروند افزایشی احتمالاً در زمان صعود قیمت، معاملات سنگینتری نسبت به زمان نزول قیمت انجام میشود.

سخن آخر

همانطور که میدانید الگوی مثلث، بخشی از دوره تحلیل تکنیکال است. در این مطلب سعی کردیم به توضیح الگوهای مثلث در بورس، انواع آن، شرح ویژگی و نحوه استفاده از آنها بپردازیم. در نظر داشته باشید که با الگوی مثلث میتوانیم تشخیص دهیم سهم مدنظر رشد میکند یا روند نزولی در پیش خواهد گرفت. امیدواریم با توجه به این مقاله، یکقدم به افزایش علم و فن تحلیل تکنیکال شما در عرصه معاملات بورس، برداشته باشیم.

جهت دسترسی به مطالب آموزشی تحلیل تحکینال و تحلیل بنیادی کیک کنید.

سوالات و نظراتتان را باما درمیان بگذارید.

موسسه سبزاندیشان ویراسرمایه

الگوی مثلث صعودی

الگوی مثلث صعودی

الگوی مثلث نزولی

الگوی مثلث نزولی

الگوی مثلث پهن شونده

الگوی مثلث پهن شونده بررسی اهمیت حجم معاملات در الگوی مثلث در بورس

بررسی اهمیت حجم معاملات در الگوی مثلث در بورس