فروش استقراضی در بورس چیست و چه سازوکاری دارد؟

هر کس که وارد بورس ایران می شود پس از مدتی به ظرفیت پایین و عمق کم این بازار پی میبرد و این مشکلی است که بورس تهران و فضای معاملاتی آن همواره از آن رنج برده است و سالهاست که منتظر به وجود آمدن سازوکاری مانند فروش استقراضی در بورس های مطرح جهان است. همچنین ارزش معاملات بازار سهام نسبت به ارزش بازاری شرکتها در مقایسه با بورسهای مترقی جهان، ناچیز به نظر میرسد. علاوه بر آن سهام شناور موجود در بورس و فرابورس با مقیاسهای جهانی همخوانی ندارد. نکته دیگری که باعث میشود عمق بازار کمتر از آنی باشد که انتظار میرود، فقدان ابزارهای مترقی برای پوشش ریسک و سفته بازی است. یکی از ابزار های مالی که سالهاست در تمام بورس های توسعه یافته دنیا مورد استفاده قرار میگیرد فروش استقراضی(short selling) است. این ابزار مالی در ایران نیز موضوع مطالعات بسیاری از نظر ابعاد مالی و همچنین شرعی بوده و کمیته محترم فقهی سازمان بورس و اوراق بهادار نیز آن را مورد بررسی های تفصیلی قرار داده است. با بررسی های انجام شده و مشورت با علمای دینی که در این زمینه تخصص دارند و به نظارت می پردازند، الگوی متعارف فروش استقراضی عقدی ربوی بود و بنابراین از دیدگاه فقه امامیه مورد قبول شرع نیست. اما تلاشهای زیادی در جهت رفع ایرادات وارده به الگوی متعارف فروش استقراضی و طراحی الگویی مشابه و با کارکردی همسان، با رعایت شرع مقدس اسلام انجام شده است که در این مقاله به آن خواهیم پرداخت

کارکرد فروش استقراضی چیست؟

در بازارهای سرمایه همواره سرمایه گذاران اقدام به ارزیابی سهام میکنند و زمانی که انتظار دارند قیمت سهمی در آینده افزایش یابد یا به عبارت دیگر هنگامی که بر این باورند قیمت سهم پایین تر از ارزش ذاتی آن است، اقدام به خرید آن سهم می کنند. در مقابل در مواقعی که سرمایهگذاران بر این باورند که قیمت سهم کاهش می یابد دیگر نمی توانند با خرید سهام سود کسب کنند و به این منظور به دنبال روشها و ابزارهایی برای کسب سود از بازار نزولی هستند. از جمله ابزارهای مالی مورد استفاده برای کسب سود در بازارهای کاهنده استفاده از قراردادهای آتی و اختیار معامله است که معاملات آنها در بیشتر بورسهای دنیا از جمله بورس اوراق بهادار تهران فراهم شده است. یکی دیگر از ابزارهای مالی مورد استفاده برای کسب سود در شرایط افت قیمتها فروش استقراضی است که در بسیاری از بورسهای دنیا مورد استقبال سرمایه گذاران قرار گرفته است. همچنین سرمایهگذاران میتوانند برای پوشش ریسک معاملات خود از این ابزار استفاده کرده و خود را در مقابل نوسانات نامطلوب و قیمت اوراق بهادار پایه مصون نگه دارند. البته در شرایطی که امکان استفاده از فروش استقراضی امکان پذیر نباشد و سرمایهگذار حرفهای نباشد میتواند از دیگر ابزارهای مالی یاد شده برای کسب بازدهی در بازار نزولی استفاده کند. جزئیات مربوط به فروش استقراضی و ابزارهای جایگزین یاد شده در ادامه شرح داده شده است.

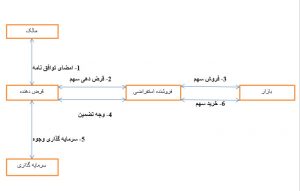

کلیات الگوی متعارف فروش استقراضی سهام در بورس الگوی متعارف فروش استقراضی ساز و کاری است که با استفاده از آن سرمایهگذار اقدام به قرض سهام و فروش آن در بازار میکند با این هدف که در آینده آن سهم را با قیمت پایینتری خریداری کرده و بازگرداند. به شخصی که اقدام به قرض دادن سهام می کند، قرض دهنده و به شخصی که اقدام به قرض گرفتن سهام میکند، فروشنده استقراضی گفته میشود. در حالت کلی کارگزاران نقش قرض دهنده را در بازارهای مالی ایفا کرده و واسط بین مالک سهام و فروشنده استقراضی هستند. کمیسیون بورس و اوراق بهادار آمریکا فروش استقراضی را چنین تعریف کرده است: فروش اوراق بهاداری است که فروشنده مالک آن نیست بلکه، فروش استقراضی فروش سهامی است که به یکی از صورت های زیر به دست آمده است: الف) به وسیله فروشنده قرض گرفته شده است، ب) به وسیله کارگزار به حساب وی قرض داده شده است. به عبارت سادهتر فروش استقراضی به فروش اوراق بهاداری اطلاق می شود که فروشنده مالک آن نیست بلکه آن را به منظور فروش قرض می گیرد و تعهد می کند پس از فروش سهم را خریداری کرده و آن را به مالک بازگرداند. پژوهشگران سه هدف اصلی برای استفاده از فروش استقراضی بیان کرده اند که عبارتند از: ۱- کسب سود در صورت افت قیمت: سرمایهگذاری پیشبینی میکند قیمت سهم خاصی در آینده کاهش مییابد و قصد دارد با استفاده از ساز و کار فروش استقراضی از کاهش قیمت سهم سود کسب کند به این منظور وارد بازار سهام شده و سهام یاد شده را از دارنده آن قرض گرفته و در بازار میفروشد. اگر قیمت سهم مطابق انتظار سرمایه گذار کاهش یابد سرمایهگذار سهم را با قیمت کمتری خریداری کرده و به مالک اولیه باز می گرداند و از اختلاف قیمت فروش و خرید سود میبرد. ۲- پوشش ریسک افت قیمت سهام: در این مورد سهامداری که یک سهم معین را در اختیار دارد به منظور دور ماندن در برابر کاهش قیمت آن سهم در آینده به فروش استقراضی همان تعداد و همان نسخه اقدام میکند بنابراین در صورت کاهش قیمت سهم در آینده سهامدار توانسته زیان ناشی از کاهش قیمت سهم را پوشش دهد بدون اینکه مجبور باشد سهام خود را بفروشد. ۳- بازارگردانی: زمانی که برای سسهم یا اوراق بهادار خاصی تقاضا بیش از عرضه باشد این فزونی تقاضا باعث ایجاد صف خرید میشود بنابراین میتوان با قرض گرفتن سهام از طریق ساز و کار فروش استقراضی و عرضه آن در بازار علاوه بر حل مشکل فزونی تقاضا به افزایش نقدشوندگی بازار نیز کمک کرد. این مورد توسط بازارگردانان به صورت گسترده مورد استفاده قرار می گیرد. به صورت کلی فروش استقراضی دارای شش گام اصلی است که در شکل زیر نشان داده شده است: