پیش گفتار

بازارهای مالی در ایران شامل : بورس اوراق بهادار (معاملات سهام و سایر اوراق بهادار)، بورس کالا ، بورس آتی کالا و بورس انرژی می باشد . آگاهی از شرایط بازارهای مختلف به سرمایه گذاران کمک می کند تا بتوانند به راحتی از مزایای معامله در بورس بهرهمند شوند .

بورس کالا چیست ؟

بورس کالا بازار منسجمی است که تعداد زیادی از عرضهکنندگان، کالای خود را در این بازار عرضه میکنند و کالای مربوطه پس از بررسیهای کارشناسی و قیمتگذاری توسط کارشناسان بورس کالا، به خریداران عرضه میشود.

معمولاً کالاهای خام و فرآوری نشده مانند فلزات، پنبه، گندم، برنج و… دادوستد میشوند. یکی از مزایای بورس کالا، حضور نهادهای نظارتی و تنظیمکننده بازار است که تمامی تولیدکنندگان، مصرفکنندگان و تجار کالا با حضور این نهادها، از مزایای قوانین و مقررات حاکم بربورس برخوردار میشوند .

ضرورت پیدایش بورس کالا

در واقع نارسایی های بازار های سنتی در شکل نوسانات کاذب و عدم شفافیت در کشف قیمت و فقدان تضمین های لازم برای معامله گران از مهم ترین دلایل راه اندازی بورس کالا در کشور های جهان بوده است .

پیدایش و روند جهانی بورس کالا

پیدایش بورسهای کالایی در جهان به زمانهای بسیار دور در آسیا بر میگردد، اما ساختار جدید آن را میتوان از حدود ۱۵۰ سال پیش در بورس فلزات لندن که همواره به عنوان اصلیترین مرجع کشف قیمت فلزات گرانبها مورد تایید جهان است، مشاهده کرد. بعد از آن نوبت به بورس کالای شیکاگو میرسد که با طراحی ابزارهای گوناگون معاملاتی امکان جذب سرمایههای خرد و کلان را در بورس کالا فراهم آورده است. مشاهده تأثیرات مثبت معامله در بورس کالا به تدریج تمایل و سپس الزام راهاندازی بورسهای کالایی را در سایر کشورهای پیشرفته و در حال پیشرفت ایجاد کرده است .

بورس کالا در ایران

در راستای تحقق اهداف برنامه سوم و چهارم توسعه که مطابق با آنها شورای عالی بورس موظف به راهاندازی و گسترش بورسهای کالایی در ایران شناخته شده بود، بورس فلزات در شهریور ۱۳۸۲ (نخستین بورس کالایی در ایران) و بورس کالای کشاورزی در شهریور ۱۳۸۳ آغاز به فعالیت کردند. بر مبنای قانون بازار اوراق بهادار جمهوری اسلامی ایران و با تصویب شورای عالی بورس، شرکت بورس کالای ایران در آذر ۱۳۸۵ با درهم آمیختن بورس فلزات و بورس کالای کشاورزی تشکیل شد و پس از پذیرهنویسی و برگزاری مجمع عمومی، از مهر ۱۳۸۶ کار خود را زیر نظر سازمان بورس و اوراق بهادار آغاز کرد.

بورس کالا

ارکان شرکت بورس کالای ایران

ارکان شرکت بورس کالای ایران ( سهامی عام ) عبارتند از:

۱- مجامع عمومی

۲- هیات مدیره

۳- مدیر عامل

۴- بازرس/حسابرس

شرکت توسط هیات مدیره ای غیر موظف مرکب از هفت شخص که توسط مجمع عمومی عادی با توجه به اساسنامه، قانون تجارت و مقررات برای مدت دو سال انتخاب می شوند، اداره می شود.

چه کسانی به بورس کالا مراجعه میکنند؟

۱- گروه اول کسانی هستند که میخواهند از ریسک نوسان کاذب قیمتها در امان باشند. در واقع بورسهای کالابه عنوان عاملی موثر برای کاهش ریسک تولیدکنندگان کالا و مصرف کنندگان عمده در بازار شناخته میشود .

۲- گروه دوم بر خلاف گروه اول، از نوسانات قیمت استفاده کرده و سود خود را حداکثر میکنند. در بورسهای کالااین گروه با نام سوداگران (Speculator) شناخته میشوند .

مزایای خرید و فروش در بورس کالا

- معاملات بورس کالا، سازمانیافته ، شفاف، رقابتی و کم هزینه است.

- این معاملات با قابلیت پیگیری و نظارت است که در چارچوب قانون تضمین شدهاند.

- در معاملات بورس کالا، امکان پوشش، انتقال و توزیع ریسک وجود دارد.

- موضوع مورد معامله در بورس کالا به لحاظ کمیت و کیفیت سررسید و مبدأ تحویل، مشخص و تضمینشده است.

- قیمت کشفشده از طریق رقابت عادلانه بوده و سازوکار معاملات به منظور حذف رانت و فسادزدایی طراحی شده است.

- کالای پذیرفته شده در بورس از فیلترهای مشخصی عبور کرده و دارای استاندارهای لازم جهت عرضه است.

- معاملات در بورس کالا در مقایسه با سایر حراجهای موجود، از سرعت، دقت و امنیت متمایزی برخوردار است.

- در صورت بروز اختلاف بین طرفین قراداد، بورس کالا مجهز به مراجع دعاوی تخصصی جهت رسیدگی به صورت حرفهای و در زمان کوتاهتر در مقایسه با دادگاههای عمومی است.

معاملات در بورس مشمول مزایا و معافیتهای مالیاتی است .

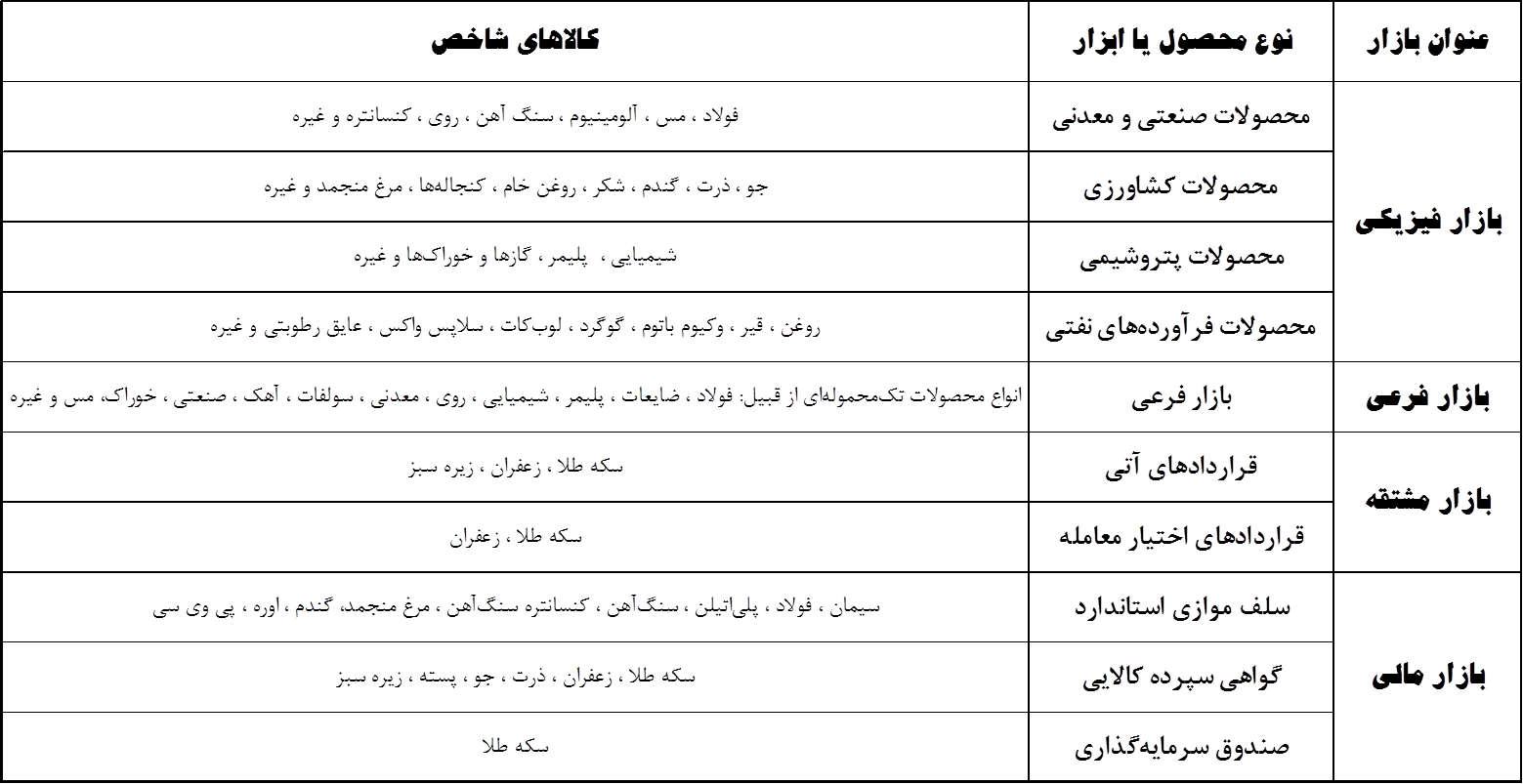

بازارهای بورس کالا و انواع معاملات

بورس کالا به دو فضای متفاوت جهت انجام معاملات گوناگون تفکیک میشود:

- بازار فیزیکی: بازاری است که در آن کالا به صورت فیزیکی از سوی تامین کننده، عرضه شده و توسط خریدار، خریداری میشود.

- بازار مشتقه: بازاری است که در آن اوراق بهاداری که ارزش آنها از یک دارایی پایه (کالا) مشتق شده، معامله میشود.

با توجه به “مورد معامله” در بورس کالا، انجام معاملات به شرح زیر امکان پذیر است:

بازار فیزیکی

در بازار فیزیکی قراردادها از نظر سر رسید تحویل کالا، نحوه و زمان تسویه وجوه و ساز و کار معامله به انواع زیر تقسیمبندی میشوند:

- قرارداد نقدی: در قراردادهای نقدی، فروشنده موظف است ظرف سه روز کاری بعد از انجام تسویه توسط خریدار، محصول مورد معامله را تحویل دهد، شایان ذکر است که کل وجوه این قرارداد باید ظرف سه روز کاری بعد از انجام معامله پرداخت شود.

- قرارداد سلف: سازو کار انجام معامله و زمانبندی تسویه وجوه برای خریدار در این نوع از معامله، مشابه قرارداد نقدی میباشد؛ تنها تفاوت آن این است که در قرارداد سلف، محصول مورد معامله طبق تاریخ اعلامی در سررسیدی از پیش تعیین شده (حداقل از ۳ روز کاری) تحویل داده خواهد شد. این نوع قراردادها به مثابه ابزار تامین مالی برای فروشندگان تلقی میشوند.

- قرارداد نسیه: قراردادی است که در آن کالا به صورت فوری به خریدار تحویل داده میشود و بهای آن در سررسید از پیش تعیین شده، به فروشنده پرداخت میگردد. این نوع قرارداد نوعی ابزار تامین مالی برای خریداران به شمار میرود. (در حال حاضر این قراردادها در بورس کالا انجام نمیشود.)

بازار مشتقه

انواع قراردادهایی که در بازار مشتقه می تواند مورد معامله قرار گیرد، در ادامه شرح داده خواهد شد.

- قرراداد آتی: طبق تعریف علمی، “قرارداد آتی” قراردادی است که بر اساس آن فروشنده متعهد میشود در سررسید معین، مقدار معینی از کالای مشخص را به قیمت مشخص به فروش برساند و در مقابل، طرف دیگر قرارداد متعهد میشود همان کالا با همان مشخصات را در سررسید معین خریداری کند و برای این که هر دو طرف به تعهدات خود عمل کنند، باید مبلغی را به عنوان وجه تضمین اولیه نزد اتاق پایاپای بگذارند که متناسب با تغییرات قیمت آتی باید این وجه تضمین اولیه را تعدیل کنند و اتاق پایاپای از طرف آنان وکالت دارد متناسب با تغییرات، بخشی از وجه تضمین هر یک از طرفین را به عنوان “اباحه تصرف” در اختیار دیگری قرار دهد و او حق استفاده از آن را خواهد داشت تا در سررسید با هم تسویه کنند.

“اباحه تصرف” از نظر فقهی به این معناست که هر دو طرف معامله، دخل و تصرف اتاق پایاپای را در وجه تضمینی که در اختیار بورس قرار دادهاند، جایز میدانند.

- قرداد اختیار معامله: این قراردادها به مثابه ابزارهای مالی جدید در دو حالت اختیار معامله خرید و اختیار معامله فروش به شرح زیر تعریف میشوند:

- اختیار معامله خرید: مطابق این قرارداد، خریدار اختیار، با پرداخت مبلغی حق پیدا میکند مقدار معینی کالا یا اوراق بهادار مبتنی بر کالا به قیمت معین در تاریخ معین از فروشنده اختیار، خریداری کند و فروشنده اختیار، متعهد میشود در صورت درخواست خریدار اختیار، آن مقدار کالا یا اوراق بهادار مبتنی بر کالا را به قیمت مذکور به وی بفروشد.

- اختیار معامله فروش: مطابق این قرارداد، خریدار اختیار، با پرداخت مبلغی حق پیدا میکند مقدار معینی کالا یا اوراق بهادار مبتنی بر کالا به قیمت معین در تاریخ معین به فروشنده اختیار، بفروشد و فروشنده اختیار، متعهد میشود در صورت درخواست خریدار اختیار، آن مقدار کالا یا اوراق بهادار مبتنی بر کالا را به قیمت مذکور از وی خریداری کند.

- قرارداد سلف استاندارد: قراردادی است که براساس آن عرضهکننده مقدار معینی از دارایی پایه را مطابق مشخصات قرارداد سلف استاندارد در ازای بهای نقد به فروش میرساند تا در دوره تحویل به خریدار تسلیم نماید.

- معاملات گواهی سپرده کالایی: این نوع معاملات بر روی گواهی سپرده کالایی انجام میشوند.

- گواهی سپرده کالایی: این گواهی اوراق بهاداری است که مؤید مالکیت دارنده آن بر مقدار معینی کالا است و پشتوانه آن قبض انبار استانداردی است که مورد تایید بورس صادر میگردد.

- صندوقهای کالایی: صندوق کالایی قابل معامله (ETC) یکی از ابزارهای مالی جدید است که به سرمایهگذاران این امکان را میدهد به جای خرید و نگهداری کالای مورد نظر و تحمل هزینههای حمل و نقل، انبارداری و خسارتهای احتمالی آن، اوراق این صندوقها را خریداری نمایند. با خرید این اوراق، سرمایهگذار در عین داشتن مالکیت کالای موردنظر، مسئولیت نگهداری از آن کالا را بر عهده ندارد. به عبارت دیگر، این صندوقها بخش قابل ملاحظهای از وجوه گردآوری شده خود را به سرمایهگذاری در کالایی خاص اختصاص میدهند و علاقهمندان به سرمایهگذاری در آن کالای خاص اقدام به خرید واحدهای این صندوقها میکنند.

قرارداد های بورس کالای ایران

موارد قابل معامله در بورس کالا به تفکیک بازارها