شرکت تجاری ، نهادی است که به صورت منسجم به فعالیت تجاری می پردازد. به همین خاطر مدیریت حساب های شرکت ها یکی از دغدغه های قانونگذاران بوده است. این دغدغه در شرکت سهامی به اوج میرسد چرا که هم مسئولیت سهامداران محدود است و هم حفظ حقوق سهامداران اقلیت لازم است.

در ماده ۲۳۲ لایحه اصلاحی قانون تجارت مقرر داشته است که هیات مدیره باید همراه با صورت دارایی و دیون شرکت در پایان سال ، اسناد زیر را به مجمع عمومی ارائه دهد :

- ترازنامه

- حساب عملکرد

- حساب سود و زیان

- گزارشی درباره فعالیت و وضع عمومی شرکت طی سال مالی مزبور

- ترازنامه : سندی است که در آن دارایی ها و دیون و سرمایه صاحبان سهام شرکت در تاریخ معینی (مثلا پایان سال مالی) مشخص میشود. معمولا سمت راست ترازنامه به دارایی ها و سمت چپ به بدهی ها اختصاص دارد.

داراییها = بدهیها + حقوق صاحبان سهام

۱. داراییها در ترازنامه

در بخش داراییها، حسابها از بالا به پایین به ترتیب نقدینگی، یعنی بر اساس میزان سهولت تبدیل دارایی به پول نقد فهرست میشوند. داراییها به دو قسمت داراییهای جاری، یعنی داراییهایی که در طول یک سال یا کمتر به پول نقد تبدیل میشوند، و داراییهای غیرجاری یا بلندمدت، یعنی داراییهایی که مدت زمان تبدیل آنها به پول نقد بیش از یک سال است، تقسیم میشوند.

داراییهای جاری

- پول نقد یا معادل نقد: نقدترین حالت دارایی است که میتواند در شکل اوراق خزانه، گواهی سپردهی کوتاه مدت، و ارز احتیاطی باشد؛

- اوراق بهادار قابلفروش: اوراق بهادار سهام و بدهی که برای آن بازار دست به نقد وجود دارد؛

- حسابهای قابلنقد: پولی است که مشتریان به شرکت بدهکارند که شاید شامل مستمری برای حسابهای مشکوک باشد؛ چرا که میتوان همیشه انتظار داشت تعدادی از مشتریان دیون خود را پرداخت نکنند؛

- موجودی کالا: کالاهای موجود برای فروش که دارای هزینهی کمتر یا قیمت پایینی در بازار هستند؛

- مخارج پیشپرداختشده: مبالغی که پیش از این برای آنها هزینه شده است مثلا بیمه، قراردادهای تبلیغ یا اجاره.

داراییهای غیر جاری

- سرمایهگذاریهای بلند مدت: اوراق بهاداری که تا سال بعد نقدشدنی نخواهند بود؛

- داراییهای ثابت: داراییهایی ازجمله زمین، ماشینآلات، تجهیزات، ساختمان و سایر داراییهای با دوام؛

- داراییهای نامشهود: داراییهای غیرفیزیکی اما ارزشمند از قبیل مالکیت معنوی و سرقفلی. در مجموع داراییهای نامشهود تنها زمانی در ترازنامه آورده میشوند که توسط سازمان کسب شده باشند تا اینکه درون سازمان توسعه داده شده باشند؛ ارزش این داراییها ممکن است به شدت دستکم گرفته شود.

۲. بدهیها در ترازنامه

بدهی دیونی است که شرکت باید به طرفهای خارج از سازمان بپردازد و میتوانند طلب تأمینکنندگان، سود اوراق قرضهی صادره به طلبکاران، اجارهبها، تسهیلات و حقوق و دستمزد باشد. بدهیهای جاری بدهیهایی هستند که موعد سررسید آنها در طی یک سال است و بر اساس تاریخ سررسید فهرست میشوند. بدهیهای بلندمدت هم سررسیدهای بالای یک سال دارند.

بدهیهای جاری

- بخش فعلی بدهیهای بلند مدت؛

- بدهی بانکی؛

- سود قابلپرداخت؛

- اجاره، مالیات، تسهیلات؛

- دستمزدهای قابلپرداخت؛

- پیشپرداخت به مشتریان؛

- سود سهام قابلپرداخت.

بدهیهای غیر جاری

- دیون بلندمدت: سود و اصل اوراق قرضهی صادره؛

- بدهیهای مالیاتی تعلیقشده: مالیاتهای افزوده شده که تا سال آینده پرداخت نخواهند شد.

بعضی از بدهیها در ترازنامه آورده نمیشوند. اجارهی عملیاتی نمونهای از این دست بدهیهاست.

۳. حقوق صاحبان سهام در ترازنامه

حقوق صاحبان سهام پولی است که به صاحبان کسبوکار یعنی صاحبان سهام آن اختصاص دارد. این پول با عنوان «دارایی خالص» هم شناخته میشود چرا که معادل کل داراییهای یک شرکت منهای بدهیهایی است که به غیرصاحبان سهام باید پرداخت شود.

سود انباشته، سود خالص یک شرکت است که یا بر روی کسبوکار مجددا سرمایهگذاری میشود یا برای پرداخت دیون مورد استفاده قرار میگیرد و مابقی نیز بین صاحبان سهام بهصورت سود سهام توزیع میشود.

سهام خزانهداری، سهامی است که شرکت یا آن را بازخرید میکند یا از ابتدا صادر نمیکند. این سهام را میتوان در تاریخی دیگر فروخت تا نقدینگی یا اندوخته را بالا برد و مانع تصاحب خصمانه شد.

بعضی از شرکتها اقدام به صدور سهام ممتاز میکنند که جدای از سهامهای عادی در بخش حقوق صاحبان سهام فهرست میشوند. به سهام ممتاز یک ارزش نسبی دلخواه تخصیص داده میشود (در بعضی موارد برای سهامهای عادی هم همین کار انجام میشود) اما بهقدری کم است که هیچ باری بر روی ارزش بازاری سهمها تحمیل نمیکند. حسابهای سهام ممتاز و سهام عادی با ضرب ارزش نسبی در تعداد سهمهای صادره محاسبه میشود.

سرمایهی پرداختشدهی اضافی یا مازاد سرمایه، نشاندهندهی مقداری است که صاحبان سهام مازاد بر حسابهای سهام عادی یا سهام ممتاز سرمایهگذاری کردهاند که بر حسب ارزش نسبی است تا قیمت بازار. حقوق صاحبان سهام مستقیما با بازار سرمایه شرکت در ارتباط نیست: حقوق صاحبان سهام بر اساس قیمت جاری سهام است در حالی که سرمایه پرداختشده مجموع ارزشی (equity) است که با هر قیمتی خریداری شده است.

نکته : در تنظیم ترازنامه باید اندوخته قانونی ، استهلاک اموال و ذخیره در نظر گرفته شود؛ حتی اگر این امور باعث از بین رفتن تمام سود قابل تقسیم شود. علاوه بر این ، تعهداتی که شرکت آنها را تضمین کرده است نیز باید در ذیل ترازنامه بیان شود

- حساب عملکرد : این سند موجودی کالا و دارایی در ابتدای دوره مالی و خرید و فروش در طی دوره و موجودی کالا و دارایی در انتهای دوره مالی را بیان می کند. حساب عملکرد برای تعیین درآمد (سود ناویژه) استفاده میشود.

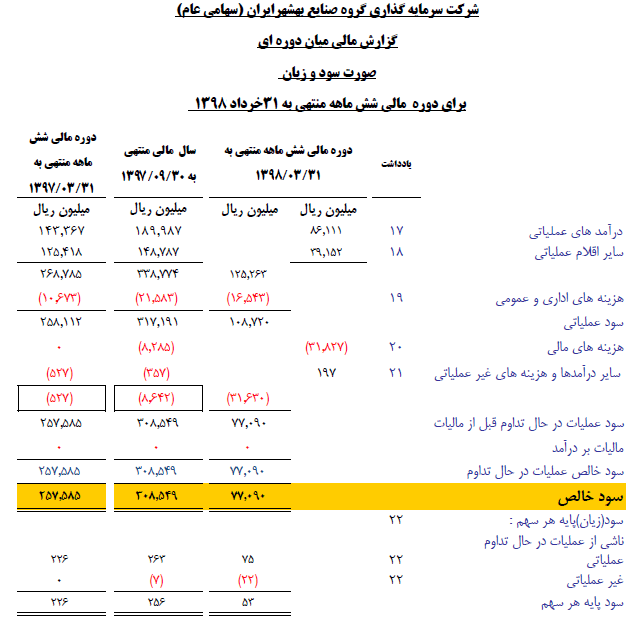

- حساب سود و زیان : صورتحسابی که فعالیت های مالی یک شرکت و نتیجه آن بر سود و زیان شرکت را نشان میدهد . حساب سود و زیان برای تعیین سود خالص (سود ویژه) استفاده میشود.

نمونه صورت حساب سود و زیان

نکته : در شرکت سهامی عام هیات مدیره باید همراه با “حساب سود و زیان ” ، گزارش حسابداران رسمی را نیز که مشتمل بر گواهی ارائه کلیه دفاتر و اسناد شرکت همراه با صحت و روشن بودن حساب سود و زیان و ترازنامه تنظیم شده توسط مدیران است ، ضمیمه شود.

پست نحوه تقسیم سود شرکت و انواع سود ها و صورت حساب سود و زیان را حتما مطالعه کنید (کلیک کنید)